Клиенты ООО «Цифра брокер» имеют возможность повысить свои доходы от операций на фондовом рынке, используя инструменты маржинальной торговли.

Маржинальное кредитование представляет собой кредитование клиентов денежными средствами или ценными бумагами под залог текущей стоимости активов (то есть обеспечением являются денежные средства или ценные бумаги клиента). Это означает, что за определенную плату брокер на время предоставляет в заем клиенту либо денежные средства, либо ценные бумаги. С помощью маржинального кредита клиент, уверенный в тренде рынка, имеет возможность увеличить размер своей позиции за счет привлечения дополнительных средств.

Принцип работы маржинального кредитования

Принцип работы маржинального кредита таков: финансовый результат операций увеличивается за счет использования финансового «рычага» – совершив сделку с использованием займа, можно получить значительно больший доход, чем доход, который может быть получен при использовании только своих собственных средств. Тем не менее, клиенту необходимо помнить, что убыточная позиция, в случае применения маржинального кредитования также принесет больший убыток. Этот вид сделок пользуется большой популярностью, поскольку позволяет зарабатывать даже на небольших колебаниях рынка, а на значительных колебаниях рынка доходы клиентов увеличиваются в несколько раз.

Сделки с использованием привлеченных средств обеспечивают возможность получения дополнительного дохода как на растущем, так и на падающем рынке. На растущем рынке клиент покупает ценные бумаги, используя не только свои денежные средства, но и дополнительные средства, полученные в виде маржинального займа у брокера. Затем клиент продает бумаги по более высокой цене, возвращает заем и получает доход, больший того, который можно было бы получить с использованием только собственных средств. На падающем рынке клиент берет в заем акции, продает их на рынке, а впоследствии погашает заем, приобретая позднее эти же акции по меньшей цене и получая доход за счет ценовой разницы.

ВНИМАНИЕ! Если бумага снижается на фоне закрытия реестра для выплаты дивидендов, и размер портфеля снижается ниже уровня минимальной маржи, то брокер вынужден провести закрытие позиции, поскольку будущий дивиденд не учитывается в составе портфеля.

Применяемые показатели в маржинальной торговле

С 01 апреля 2025 г. вступили в силу новые требования к маржинальной торговле - Указание Банка России от 12.02.2024 г. № 6681-У «О требованиях к осуществлению брокерской деятельности при совершении брокером отдельных сделок за счет клиента». В соответствии с этими требованиями, возможность приобретения ценной бумаги и (или) иностранной валюты на заемные средства зависит от ставки риска, которая определяется клиринговыми организациями для каждой бумаги в отдельности и публикуются на сайтах клиринговых организаций (НКЦ и СПБ Клиринг). Соответственно, список ценных бумаг, которые включаются в расчет стоимости вашего портфеля и принимаются брокером в качестве обеспечения по маржинальным займам, зависит от наличия ставок риска по этим ценным бумагам, определенных клиринговой организацией, а также от наличия допуска этих ценных бумаг к торгам на бирже. Контроль достаточности обеспечения по портфелю клиента осуществляется брокером путем расчета следующих показателей, измеряемых в рублях:- Стоимость портфеля,- Размер начальной маржи,- Размер минимальной маржи,- Норматив покрытия риска при исполнении поручений клиента (НПР1),- Норматив покрытия риска при изменении стоимости портфеля клиента (НПР2).

Стоимость портфеля – это стоимость ликвидных активов в портфеле клиента, которые брокер готов принимать в качестве обеспечения, за вычетом всех обязательств. К ликвидным активам относятся денежные средства, иностранная валюта и ценные бумаги, которые есть на счете Клиента и (или) которые поступят в портфель клиента в результате исполнения заключенных сделок. Неликвидные активы не включаются в расчет стоимости портфеля.

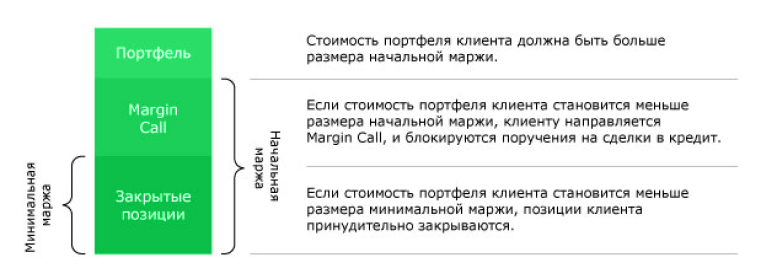

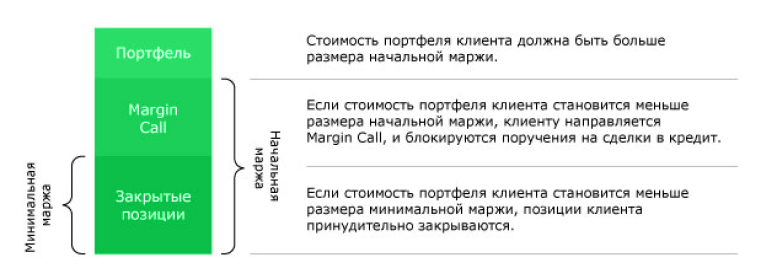

Размер начальной маржи – это начальная стоимость обеспечения, требуемая брокером при исполнении поручений клиента, в результате которых возникает непокрытая позиция. Если начальная маржа превысит стоимость портфеля клиента, то:

- клиент не сможет открывать новые позиции;

- брокер направляет клиенту уведомление о том, что стоимость портфеля стала меньше размера начальной маржи.

НПР1 – это разница между стоимостью портфеля клиента и размером начальной маржи.

Размер минимальной маржи – это минимальная стоимость обеспечения, требуемая брокером для сохранения непокрытых позиций клиента. Если стоимость портфеля становится меньше минимальной маржи, то брокер осуществляет принудительное закрытие до уровня, когда стоимость портфеля превысит размер начальной маржи.

НПР2 – это разница между стоимостью портфеля клиента и размером минимальной маржи.

Указанные выше параметры доводятся до клиента с использованием электронных брокерских систем. Ставки риска, используемые брокером для расчета размеров начальной и минимальной маржи, определяются брокером самостоятельно на основании ставок риска, публикуемых клиринговыми организациями и в случае их изменения, новые значения ставок риска применяются для расчета с момента их изменения в системах QUIK, TraderNet и (или) публикации на сайте брокера.

Категории клиентов для сделок с маржинальным кредитованием

Все клиенты брокера при осуществлении сделок с маржинальным кредитованием делятся на три группы:

- КНУР – клиенты с начальным уровнем риска

- КСУР – клиенты со стандартным уровнем риска

- КПУР – клиенты с повышенным уровнем риска

Статус клиента с начальным уровнем риска (КНУР) предназначен для клиентов, впервые открывшие счет и не имеющих опыта в совершении маржинальных сделок. Для такого клиента предусмотрено пониженное плечо по сравнению с клиентом со стандартным уровнем риска (КСУР). Статус клиента со стандартным уровнем риска (КСУР) предназначен для более опытных инвесторов и позволяет пользоваться большим плечом. Статус клиента с повышенным уровнем риска (КПУР) позволит вам более эффективно работать на рынке. Вы будете иметь возможность привлекать значительно больше заёмных денежных средств или ценных бумаг. Важно помнить, что наряду с более высокими доходами также возрастают риски получения более высоких убытков.

Для включения в категорию КПУР и для получения маржинального займа клиент должен удовлетворять требованиям одного из пунктов ниже:

- Сумма денежных средств физического лица (в том числе иностранной валюты), учитываемая по счету внутреннего учета расчетов с клиентом по денежным средствам, и стоимость ценных бумаг клиента, учитываемых по счету внутреннего учета расчетов с клиентом по ценным бумагам, фьючерсным контрактам и опционам, составляет не менее 3 000 000 рублей по состоянию на день, предшествующий дню, с которого это лицо считается отнесенным к категории клиентов с повышенным уровнем риска.

- Сумма денежных средств (в том числе иностранной валюты) физического лица, учитываемая по счету внутреннего учета расчетов с клиентом по денежным средствам, и стоимость ценных бумаг клиента, учитываемая по счету внутреннего учета расчетов с клиентом по ценным бумагам, фьючерсным контрактам и опционам, составляет не менее 600 000 рублей по состоянию на день, предшествующий дню, с которого это лицо считается отнесенным к категории клиентов с повышенным уровнем риска. При этом физическое лицо является клиентом брокера (брокеров) в течение последних 180 дней, предшествующих дню принятия указанного решения, из которых не менее 5 дней за счет этого лица брокером (брокерами) заключались договоры с ценными бумагами или договоры, являющиеся производными финансовыми инструментами.

- Быть признанным квалифицированным инвестором.

Для включения в категорию КСУР и для получения маржинального займа клиент должен удовлетворять следующему требованию:

Брокер относит клиента - физическое лицо к категории клиентов со стандартным уровнем риска при условии, что со дня совершения брокером за счет указанного клиента сделки, приводящей к возникновению непокрытой позиции, или договора, являющегося производным финансовым инструментом, прошло не менее одного года, в течение которого хотя бы 5 календарных дней за счет указанного клиентом брокером заключались договоры купли-продажи ценных бумаг и (или) договоры, являющиеся производными финансовыми инструментами.